投資のリスクを理解してリターンを推定する方法

こんにちは、ばらかん(@barakam63)です。

「リスク」というと一般的には悪いイメージがありますよね。

一言で表すと「悪い結果になる可能性」のような感じですよね。

投資でいえば、「購入した銘柄の株価が下がって、損する可能性」のような感じです。

この考え方は間違ってはいないのですが、少し言葉が足りていません。

そこで今回は、投資におけるリスクの意味とリスクの下げ方について解説します。

この記事ではこんなことがわかります。

① 投資における「リスク」の意味

② 投資先のリターンの推定方法

③ リスクを下げるための投資のやり方

投資におけるリスクとは

投資におけるリスクとは、「株価などの金融商品の価格の振れ幅」のことです。

少しイメージしづらいかもしれないので、具体的に見ていきましょう。

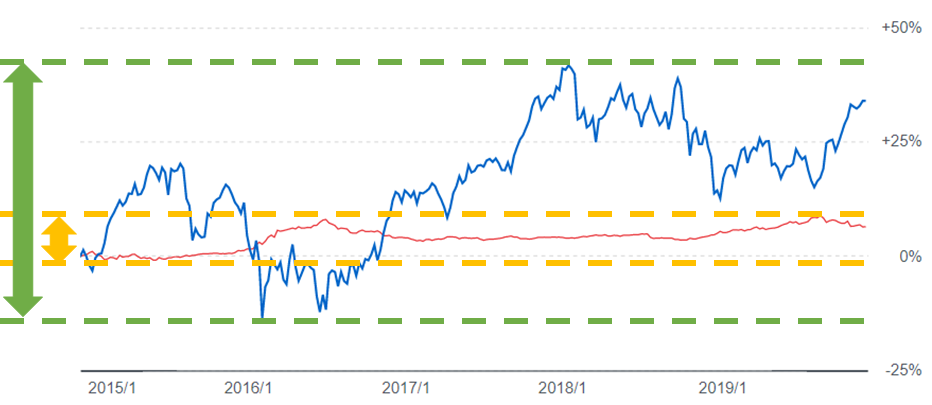

以下は国内株式に投資するインデックスファンドと国債に投資するインデックスファンドの5年間の価格の推移です。

上のグラフは、

青い線 ⇒ 国内株式インデックスファンドの推移

赤い線 ⇒ 国債インデックスファンドの推移

緑の矢印 ⇒ 国内株式インデックスファンドの最高値と最低値の差

オレンジの矢印 ⇒ 国債インデックスファンドの最高値と最低値の差

上の2つの商品を比較した場合、国内株式インデックスファンドの方がリスクが高いと言えます。

なぜなら、最高値と最低値の差が大きいからです。

つまり、投資でいうリスクが高いとは「価格の最高値と最低値の差が大きい」ことを、リスクが低いとは「価格の最高値と最低値の差が小さい」ことを言います。

リスクと期待リターンで将来の価格範囲を推定できる

投資ではリスクと期待リターンを基に、投資した資産の価格が将来どの範囲に収まるのかを推定することができます。

リスクと期待リターンは過去のデータを基に様々なサイトで公開されていますが、個人的に良く使うのはmyIndexというサイトになります。

計算式は以下の2パターンあります。

リターンの最高値 = 期待リターン + リスク

リターンの最低値 = 期待リターン - リスク

そして、2つ目の計算方法はこちら(^O^)/

リターンの最高値 = 期待リターン + リスク × 2

リターンの最低値 = 期待リターン - リスク × 2

2つの計算方法は、「どのぐらいの確率でこの範囲に収まるか」という違いがあります。

それがこちら(^O^)/

パターン① : 68.27%の確率で計算結果の範囲に収まる

パターン② : 95.45%の確率で計算結果の範囲に収まる

これは、統計の正規分布に基づく考え方ですが、ここでは説明は割愛します。

計算例 : パターン①

数式だけだと分かりづらいので実際に計算してみましょう!

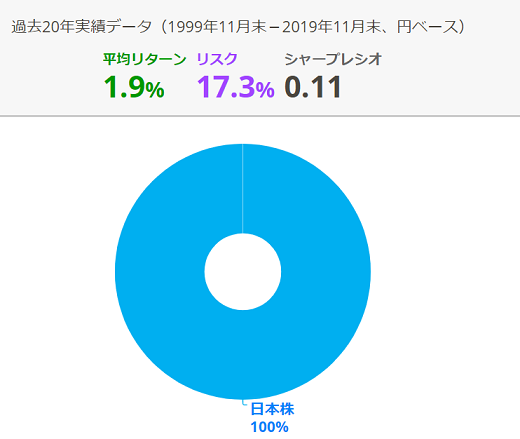

myIndexというサイトを利用して計算します。

例えば、日本株全体に100万円投資したとしましょう。

過去20年間の実績から期待リターンは1.9%、リスクは17.3%となっています。

パターン①の場合、20年間日本株を運用したとすると、

最高リターン = 1.9%+17.3% = 19.2%

最低リターン = 1.9% – 17.3% = -15.4%

金額で表すと、最高で100万円 × (1 + 0.192) = 119.2万円、最低で100万円 × (1 - 0.154) = 84.6万円になるという計算になります。

まとめると、パターン①の計算方法の場合は、

日本株で20年間運用すると、利回りは-15.4%~19.2%の範囲に68.27%の確率で収まる

計算例 : パターン②

パターン①と同じで、100万円を日本株で20年間運用することを想定しましょう。

パターン②の場合は、こんな感じになります!

最高リターン = 1.9%+17.3%×2 = 36.5%

最低リターン = 1.9% – 17.3%×2 = -32.7%

金額で表すと、最高の場合136.5万円、最低の場合67.3万円になる計算です。

まとめると、

日本株で20年間運用すると、利回りは-32.7%~36.5%の範囲に95.45%の確率で収まる

おすすめはリスク×2倍パターン

この2つの計算方法のうち、個人的なおすすめは、リスクを2倍するパターン②になります。

やはり、確率の差が大きいというのがありますよね。

パターン①の場合は68.27%、パターン②の場合は95.45%と30%近く差があります。

わたしは心配性なところがあるので、確率が高いパターン②で計算することをお勧めしています(^^♪

リスクと期待リターンは運用期間で変えるべし

リスクとリターンは過去のデータから推定される値になりますが、運用期間によってリスクとリターンの値が変わってきます。

例えば、三菱UFJ DC国内株式インデックスファンドでは、リスクとリターンを以下のようになっています。

どのぐらいの期間で運用するかによって、将来のリスクとリターンの値が変わっているのが分かります。

そのため、将来のリターンを推定する際には運用期間に応じてリスクと期待リターンを変えていく必要があります。

上の例で言えば、5年間運用するつもりならリスクは15.5%、期待リターンは5.9%になります。

リスクを下げるための投資のやり方

ここまでリスクについて説明してきましたが、実際に投資するときにはリターンを高めつつもリスクも抑えていく必要があります。

そこで、リスクを抑えるための基本的な投資のやり方を説明します。

分散投資でリスクを下げる

1つ目は分散投資です。

投資をするときの基本中の基本ですね。

投資する企業や金融商品(株式や債券など)、地域など幅広く投資することでリスクを下げます。

分散投資については、以下の記事でより詳しくまとめています。

長期投資でリスクを下げる

つぎに、長期投資でリスクを下げることができます。

具体的に言うとドルコスト平均法で投資をすることで、時間分散が可能になります。

ドルコスト平均法については以下の記事でまとめています。

また、長期投資をすることで複利の効果によって収益が大きくなります。

つまり、投資をはじめるのが早ければ早いほど複利効果は大きくなります。

以下の記事で長期投資と複利の効果についてまとめています。

リスクが低い資産の割合を高めていく

こちらは家族ができたり、年齢を重ねたりして高いリスクを取れなくなった時の投資方法です。

例えば、はじめは株式75%、債券25%で運用をしていて、途中から株式50%、債券50%とするといった感じです。

こちらもリスク許容度を考えた上で決めていく必要があります。

まとめ

投資のリスクやリターンについてお話ししてきました。

リスクは悪いイメージを持たれがちです。

しかし、投資をする上ではリターンと一緒に考えることでより具体的な計画を立てることができます。

ここまでの内容をまとめると以下のようになります。

① 投資におけるリスクとは、価格の振れ幅のこと。

② 期待リターンにリスクを足し引きすれば価格を推定できる。

③ リスクとリターンは運用期間を考慮すること。

④ 分散投資と長期投資でリスクを下げる。

実際に投資をはじめるときには「リスク許容度」という指標を知る必要があります。

リスク許容度を知るためには、今回の内容がベースになります。

少しでも納得できる投資をするために、リスクとリターンは少しでも理解しておきましょう。

今回の内容はこれで終わりになります。

最後まで読んでいただき、ありがとうございました。

ではでは、('ω’)ノ

ディスカッション

コメント一覧

まだ、コメントがありません